Buy the Dip vs. Dollar Cost Averaging (Sparplan). Was ist besser?

Vor kurzem bin ich auf eine Statistik gestossen, die ich mit dir teilen möchte.

Die Statistik vergleicht die Dollar Cost Averaging (DCA resp. Sparplan) Strategie mit der Buy the Dip (BTD) Strategie. Der Haken an der Sache ist, dass du bei der Buy-the-Dip-Strategie alles weisst. Du triffst also mit deinen Käufen immer den Tiefpunkt.

Die Hypothese ist klar, oder? Eine allwissende BTD-Strategie muss besser sein als DCA/Sparplan.

Nun, die Ergebnisse sind ziemlich verblüffend. Die Statistik, die ich gesehen habe, stammt von Nick Maggiulli (@dollarsanddata) und seinem Buch "Just Keep Buying", also Lob an ihn. Nachdem ich ihn auf Twitter gefragt habe, darf ich seinen Inhalt (Original hier: https://ofdollarsanddata.com/even-god-couldnt-beat-dollar-cost-averaging/), den ich hier zusammengefasst habe, für unseren Blog verwenden.

Viel Spass beim Lesen!

Dieser Artikel könnte der letzte sein, den du jemals über Market Timing lesen musst. Es ist eine gewagte Behauptung, aber lasst uns eintauchen und sehen, warum selbst eine perfekte "Buy the Dip"-Strategie im Vergleich zum Dollar-Cost Averaging (DCA resp. Sparplan) oft unterlegen ist.

Zunächst einmal ein Gedankenexperiment. Stell dir vor, du würdest in die Vergangenheit reisen, irgendwo zwischen 1920 und 1979. Du hast für die nächsten 40 Jahre zwei Anlagestrategien zur Auswahl:

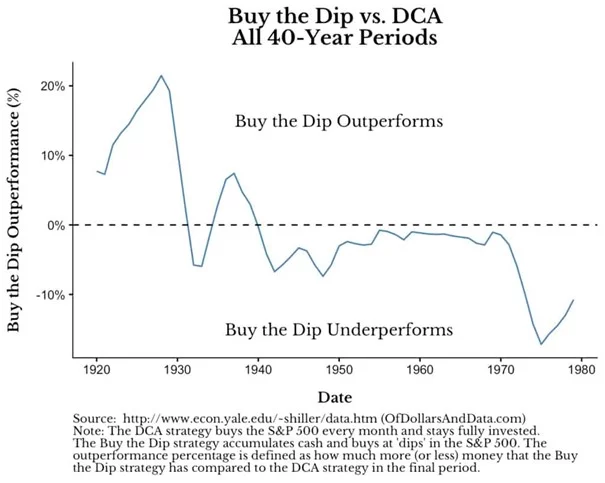

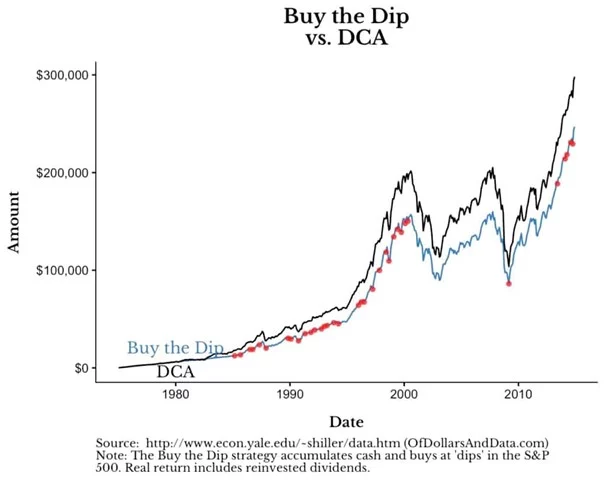

Es mag offensichtlich erscheinen, dass "Buy the Dip" besser abschneidet als DCA/Sparplan, da man zu den niedrigsten Preisen kaufen kann. Die Daten zeigen jedoch, dass "Buy the Dip" selbst bei perfektem Markt-Timing in über 70 % der Fälle schlechter abschneidet als DCA/Sparplan..

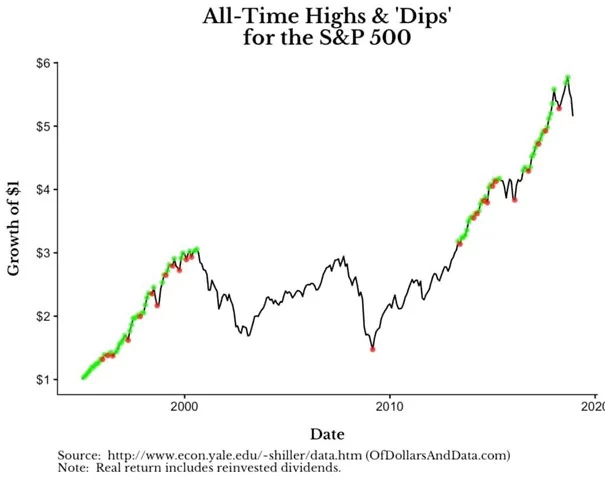

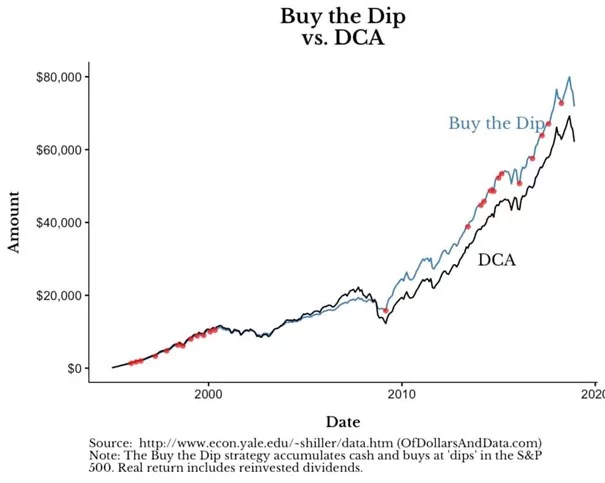

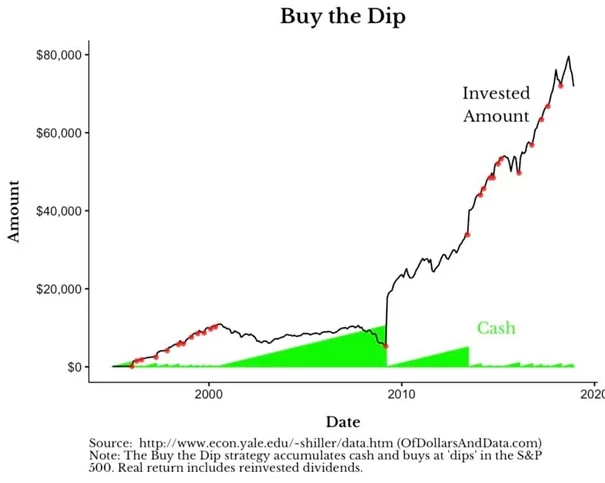

Betrachten wir zur Veranschaulichung den US-Aktienmarkt von Januar 1995 bis Dezember 2018. Der S&P 500 (einschliesslich Dividenden und inflationsbereinigt) verzeichnete mehrere Allzeithochs (markiert durch grüne Punkte) und anschliessende Einbrüche (markiert durch rote Punkte). Der stärkste Einbruch fand im März 2009 statt, als der Markt nach dem Höchststand von 2000 seinen Tiefpunkt erreichte. Eine "Buy the Dip"-Strategie hätte an diesem Tiefpunkt stark investiert.

Trotzdem beginnt die Buy the Dip"-Strategie erst um den Kauf von 2009 herum, besser abzuschneiden als DCA/Sparplan. Die seit 1995 monatlich über DCA/Sparplan investierten CHF 100 wären stetig gewachsen, da sie den Anstieg des Marktes und den Zinseszinseffekt genutzt hätten. Im Gegensatz dazu wurde bei Buy the Dip"-Strategien häufig Cash an der Seitenlinie gehalten, um auf den richtigen Zeitpunkt für eine Investition zu warten.

Eine wichtige Erkenntnis ist hier die Bedeutung frühzeitiger und kontinuierlicher Investitionen. Im Zeitraum von 1928 bis 1957 war die "Buy the Dip"-Strategie vor allem wegen des schweren Börsencrashs von 1932 erfolgreich, als Aktien zu Tiefstpreisen gekauft wurden. Solche Gelegenheiten sind jedoch selten und lassen sich nur schwer oder gar nicht vorhersagen.

Compounding und Zeit am Markt sind entscheidende Faktoren für den langfristigen Anlageerfolg. Die DCA/Sparplan-Strategie, die unabhängig von den Marktbedingungen konsistente Investitionen sicherstellt, erfasst den stetigen Anstieg des Marktwerts im Laufe der Zeit. Im Gegensatz dazu bedeutet "Buy the Dip" oft Abwarten, was bedeutet, dass man Wachstumsperioden verpasst, die erheblich zur Gesamtrendite beitragen.

Von 1995 bis 2018 profitierte DCA/Sparplan beispielsweise von einem konstanten Marktwachstum, während "Buy the Dip" stark von einigen signifikanten Abschwüngen abhängig war, um aufzuholen. Selbst im Zeitraum 1975-2014, in dem der Markt weniger starke Einbrüche erlebte, schnitt DCA/Sparplan besser ab, da Buy the Dip" die verpassten Wachstumschancen während der Hausse nicht nutzen konnte.

Die Daten sind eindeutig: Selbst eine allwissende "Buy the Dip"-Strategie kann die Dollar-Cost Averaging-Strategie resp. den Sparplan nicht dauerhaft übertreffen. Dies liegt an der unvorhersehbaren Natur von Markttiefs und der Bedeutung von Zinseszins und beständiger Zeit im Markt. Der Gedanke, zu möglichst niedrigen Kursen zu kaufen, ist zwar verlockend, doch in der Realität ist es nahezu unmöglich, den Markt perfekt zu timen.

Für die meisten Anleger besteht der beste Ansatz darin, regelmässig und konsequent zu investieren und den langfristigen Aufwärtstrend des Marktes zu nutzen. Diese Methode reduziert die Risiken, die mit dem Versuch verbunden sind, den Markt zu timen, und stellt sicher, dass deine Investitionen im Laufe der Zeit beständig wachsen. Wenn du also auf den perfekten Einbruch gewartet hast, solltest du bedenken, dass selbst der "Allwissende" DCA/Sparplan nicht schlagen konnte. Konsequentes Investieren ist die beste Voraussetzung für Ihren finanziellen Erfolg.